PRISMA ESG Private Equity Co-Invest 1

Le Co-investissement – le Graal du Private Equity?

- Investir aux côtés d’institutionnels.

Le co-investissement en Private Equity permet de prendre une participation minoritaire dans une société, aux côtés d’un ou plusieurs investisseurs majoritaires (des institutionnels ou des fonds de PE). - Rendements supérieurs à long terme.

Le Private Equity a historiquement surpassé les indices de référence comparables des marchés publics d’actions. - Plus résilient en période de crise.

Les investissements en Private Equity ne sont pas entièrement corrélés aux marchés publics d’actions: l’illiquidité de la classe d’actif aide à lisser la volatilité des périodes de crises. - Participation à l’économie réelle.

Co-investir avec des professionnels permet de contribuer au développement d’entreprises non cotées à l’international. - Accès réservé.

Les co-investissements ne sont proposées qu’aux investisseurs qui ont déjà une relation existante avec l’investisseur majoritaire. - Frais réduits.

Les co-investisseurs bénéficient généralement de frais réduits, par rapport à des investissements classiques en Private Equity.

Le Private Equity: Un éventail plus large d’opportunités d’investissement

Les marchés privés, qui représentent un univers investissable beaucoup plus vaste, offrent des possibilités de croissance à long terme. En matière d’investissement, les entreprises publiques ne représentent qu’une petite fraction d’un univers beaucoup plus vaste. À l’heure actuelle, il n’y a que 2’600 entreprises cotées dont le chiffre d’affaires annuel est supérieur à 100 millions de dollars, contre 17’000 entreprises privées de cette taille (source: Hamilton Lane). Par conséquent, allouer une partie du portefeuille aux marchés privés permet d’accéder à des secteurs et à des entreprises qui sont sous-représentés sur les marchés publics.

Le Private Equity (capital-investissement en français) représente la part la plus importante des entreprises des marchés privés, soit environ 75 % du total, et connaît la croissance la plus rapide, soit 9.1 % par an.

Croissance des sociétés de capital-investissement actives 2015-20

| 2015-20 CAGR, % | |

|---|---|

| Private markets overall | 8.0 |

| Private equity | 9.1 |

| Real Estate | 4.3 |

| Private debt | 6.8 |

| Infrastructure | 6.8 |

Source: HFRI, Prequin, McKinsey analysis

Aujourd’hui, environ 5’000 milliards de dollars US sont investis dans des opérations de capital-investissement, et l’on estime que ce chiffre atteindra 9’000 milliards en 2025.

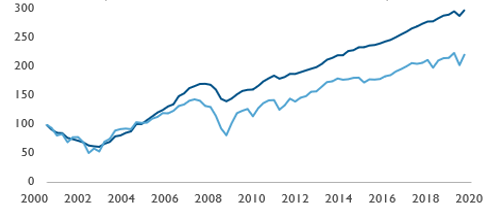

Ce n’est pas une coïncidence si le secteur affiche une telle croissance. Sur le long terme, le Private Equity apporte une plus-value indéniable vis-à-vis des indices des marchés publics d’actions: au cours des 20 dernières années, la performance du Private Equity a ainsi généré une surperformance de 3.5 % par an par rapport à l’indice MSCI World Total Return.

Private Equity vs MSCI World TR. Surperformance: +3.5% par an (sur les 20 dernières années)

Source: Hamilton Lane

En outre, les investissements en capital-investissement ne sont pas entièrement corrélés aux marchés publics.

Par exemple, en 2020, alors que l’indice MSCI World a chuté d’environ 20 % à son point le plus bas, la performance trimestrielle moyenne du capital-investissement a été beaucoup plus robuste, ne chutant que de 5 % à son point le plus bas. L’illiquidité de la classe d’actifs permet de lisser la volatilité en cas de crise.

Co-investissements: une composante de plus en plus importante des programmes de Private Equity

L’intérêt pour les co-investissements s’est accru au cours des dernières années, car il offre des effets de diversification supplémentaires dans les portefeuilles de Private Equity et améliore la performance réalisée. Début 2020, on comptait près de 60 % d’investisseurs (les « Limited Partners » ou LPs) qui prévoyaient d’investir dans des opportunités de co-investissement, contre seulement 24 % en 2012 (source: Preqin Special Report: LP Appetite for Private Equity Co-Investments).

Cambridge Associates estime que le capital investi en co-investissement représente 20% du marché total du Private Equity. L’ajout de co-investissements en Private Equity à un portefeuille diversifié est devenu de plus en plus courant car un nombre croissant d’investisseurs prennent conscience de l’intérêt des frais réduits (par rapport à un fonds de Private Equity classique) et du potentiel de surperformance.

Les co-investissements en Private Equity en bref

En général, les investissements en Private Equity sont réalisés soit par le biais d’un fonds, soit directement dans une société privée. Les co-investissements offrent aux investisseurs la possibilité d’investir directement dans des entreprises aux côtés des gérants de fonds de Private Equity professionnels (les « General Partners » ou GPs) qui effectuent la due diligence préalable, exécutent la transaction et gèrent la participation dans l’entreprise privée jusqu’à son « exit » (réalisation de l’investissement). Les co-investissements sont généralement proposés par les GPs aux clients (les LPs) qui sont investis dans les fonds qu’ils gèrent.

Avantages des co-investissements en Private Equity

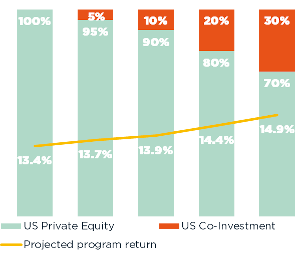

La recherche montre que l’allocation d’une partie du portefeuille de capital-investissement à des co-investissements peut améliorer la performance d’un programme de Private Equity, car des co-investissements soigneusement sélectionnés peuvent surperformer les fonds sous-jacents. Une étude de Cambridge Associates a montré que l’ajout de co-investissements à un portefeuille de Private Equity augmente de manière significative les rendements totaux: porter à 30% la part des co-investissements dans le portefeuille peut ainsi améliorer la performance de 1.5% par an.

Rendement du portefeuille de Private Equity avec allocation aux co-investissements

Un déploiement plus rapide du capital: un fonds de Private Equity composé de plusieurs sociétés en portefeuille investi sur plusieurs années peut avoir une période de déploiement du capital de 5 ans. Les co-investissements, en revanche, tirent l’intégralité du capital en une seule fois. En réduisant ainsi la durée de vie moyenne du portefeuille de Private Equity, le capital est restitué plus rapidement et peut être déployé vers de nouvelles opportunités d’investissement.

Frais réduits: le TER (« Total Expense Ratio ») des co-investisseurs est généralement inférieur à celui des fonds de Private Equity traditionnels. Tout d’abord, cela est dû au fait que les opportunités de co-investissement sont généralement proposées à des frais réduits ou même gratuitement par les GPs à leurs LPs car ces derniers paient déjà les frais du fonds dans lequel ils sont investis. Deuxièmement, comme le capital est investi en une seule fois, les frais éventuels ne sont facturés que sur le capital réellement investi (et non pas sur la totalité du montant engagé), ce qui réduit la « courbe en J » typique de l’investissement dans les fonds qui résulte d’une période de frais facturés sur le capital engagé. Cela permet ainsi de "lisser" les coûts de l’ensemble du portefeuille de Private Equity.

Les défis des co-investissements

Malgré ses nombreux avantages, un co-investissement réussi est un défi pour la plupart des investisseurs. En voici les principaux facteurs:

Origination: le processus de génération des opportunités d’investissement est au cœur d’un programme de co-investissement réussi, mais:

- Les co-investissements sont proposés aux investisseurs qui ont une relation-client avec les gestionnaires de fonds de capital-investissement. Ces droits sont généralement réservés aux LPs qui ont investi des montants importants dans les fonds. Pour un GP, un co-investissement est un "outil promotionnel" permettant à ses meilleurs clients de réduire leurs frais moyens, mais il est évident qu’il ne le ferait pas s’il n’était pas rémunéré indirectement. La plupart des investisseurs auront du mal à obtenir ces droits lorsqu’ils sont confrontés à de très grands GPs.

- La meilleure façon de réduire la sélection adverse (c’est-à-dire le risque que les GPs n’offrent gratuitement que les transactions qui pourraient avoir une performance inférieure) est de pouvoir choisir parmi un grand nombre de transactions. Cependant, même les investisseurs les plus institutionnels ont un nombre limité de relations avec les GPs en raison des montants minimaux nécessaires et le travail requis pour le suivi de ces gérants.

- Type d’opérations: souvent, les opérations de co-investissement proposées aux LPs sont des transactions qui peuvent poser un risque de concentration au sein du portefeuille d’un fonds. Par conséquent, les co-investissements sont souvent liés à de très gros rachats. Ces derniers ont toutefois tendance à être les plus coûteux (en raison de la concurrence accrue).

- Géographie: bien que de nombreux investisseurs tentent d’avoir une allocation d’actifs internationale, il existe souvent un biais naturel en faveur du marché local. Il est difficile de construire un réseau mondial et très étendu de relations avec les GPs. Cependant, il est préférable d’être exposé au monde entier à des fins de diversification.

Délais et compétences

- Les co-investissements exigent normalement que les investisseurs se décident en l’espace de quelques semaines. En effet, lorsqu’un co-investissement est proposé, cela signifie que l’équipe du fonds a déjà passé plusieurs mois sur la due diligence, à négocier les termes et à rédiger les documents relatifs à la transaction. Par conséquent, les GPs s’attendent à conclure les transactions très rapidement afin d’être en mesure d’honorer leur engagement envers l’entreprise visée. Pour la plupart des LPs, il n’est pas facile de prendre une décision dans un délai aussi court.

- Même si les GPs organisent et dirigent la transaction, et fournissent à leurs LPs un dossier complet de due diligence, les co-investissements exigent des investisseurs qu’ils décident de la sélection des titres dans leur propre portefeuille. Ce travail ne peut être fait à la légère et exige des compétences plus directes en matière de transactions, qui ne sont pas toujours présentes dans l’équipe d’un LP. À titre d’exemple, il est courant de voir que même les très grands fonds de pension ont une équipe dédiée aux investissements dans le Private Equity.

En conclusion, la recherche montre qu’un portefeuille de co-investissement bien géré, investissant aux côtés de GPs de haute qualité, permet de diversifier le portefeuille de Private Equity et potentiellement d’améliorer les rendements du portefeuille global.

C’est pourquoi l’intérêt croissant pour les co-investissements dans le cadre d’un portefeuille de Private Equity ne montre aucun signe de ralentissement.

Cependant, bien que beaucoup essaient ou prétendent essayer, seuls quelques investisseurs ont réellement les capacités de construire un programme institutionnel réussi en co-investissements en raison de l’accès limité aux GPs et du manque de compétences internes pour sélectionner ces investissements.