PRISMA ESG SPI® Efficient

Seit über 12 Jahren erfolgreich im Rennen

Bestmögliche Diversifikation gepaart mit einem effizienten Risikomanagement standen schon bei der Lancierung des PRISMA ESG SPI® Efficient im Jahr 2010 im Fokus und tun es auch heute noch. Im Rahmen dieses Artikels möchten wir die Entwicklung der kurz- und langfristige Risiko-Rendite-Dimension, die Besonderheiten des Schweizer Aktienmarktes und die jüngsten Innovationen im Bereich der Nachhaltigkeit beleuchten.

Langfristiger Erfolg in einem speziellen Markt

Unser bewährter Minimum Risiko Ansatz reduziert auf Basis robuster Volatilitäts- und Korrelationsschätzungen systematisch das Portfoliorisiko. Das Portfolio ist dabei besser diversifiziert und weist deutlich geringere Klumpenrisiken als die kapitalgewichteten Indizes auf, die häufig zur passiven Umsetzung herangezogen werden. Gerade der Schweizer Aktienmarkt ist durch einige wenige, meist defensive Schwergewichte geprägt – allen voran Nestlé, Novartis und Roche. Mit der besseren Diversifikation verringert sich diese Konzentration, gleichzeitig vergrössert sich aber auch der Anteil an Aktien aus dem mittelkapitalisierten Bereich – den sog. „Mid Caps“. Diese sind tendenziell schwankungsanfälliger als die grosskapitalisierten Unternehmen. Auf den ersten Blick könnte man meinen, dass dies unserem Minimum Risiko Ansatz widerspricht. Auf den zweiten Blick zeigt sich jedoch, dass wir zwar mehr volatilere Titel in das optimierte Portfolio integrieren, dafür die extremen Titelkonzentrationen reduzieren.

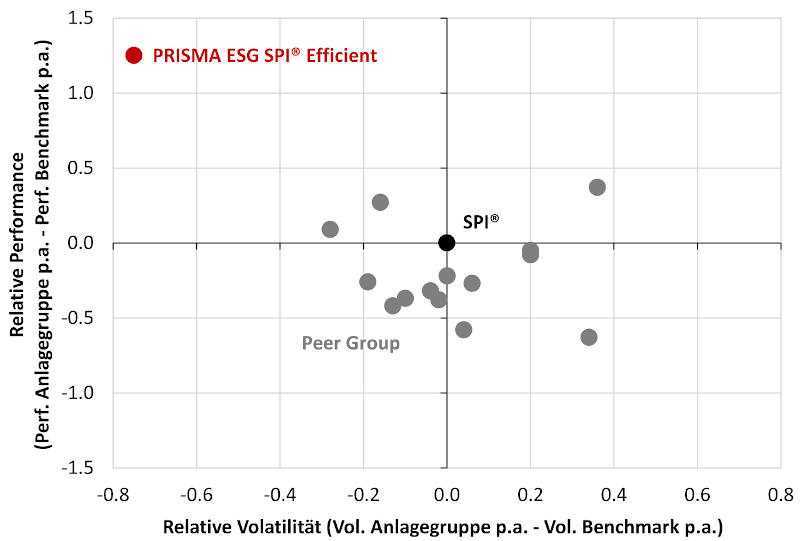

Was hat dies nun für Auswirkungen auf die relative Performance? Bei langfristiger Betrachtung stechen zwei Punkte ins Auge: Seit Lancierung erzielten wir ein tieferes Risiko und eine höhere Rendite im Vergleich zum Swiss Performance Index (SPI) und zu allen anderen, von KGAST aufgelisteten Anlagegruppen (vgl. Abbildung 1). Das tiefere Risiko liegt in der DNA unseres Ansatzes und ist selbst dann gegeben, wenn wir das Gewicht der defensiven Schwergewichte reduzieren. Die höhere Rendite kommt unter anderem auch vom eben erwähnten Übergewicht in den Mid Caps – der sogenannte Size Faktorprämie. Diese Titel weisen nämlich neben höherer Volatilität im Schnitt auch eine höhere mittel- bis langfristige Rendite aus. Das Portfolio kann damit auf die lange Sicht ein im Index- und Konkurrenzvergleich deutlich verbessertes Risiko-Rendite-Verhältnis aufweisen und so den Anlegern für ihre eingegangenen Anlagerisiken optimal entschädigen.

Abbildung 1 – KGAST Vergleich Aktien Schweiz (01.01.2011 – 31.12.2022)

Kurzfristige Abweichungen liegen in der Natur der Sache

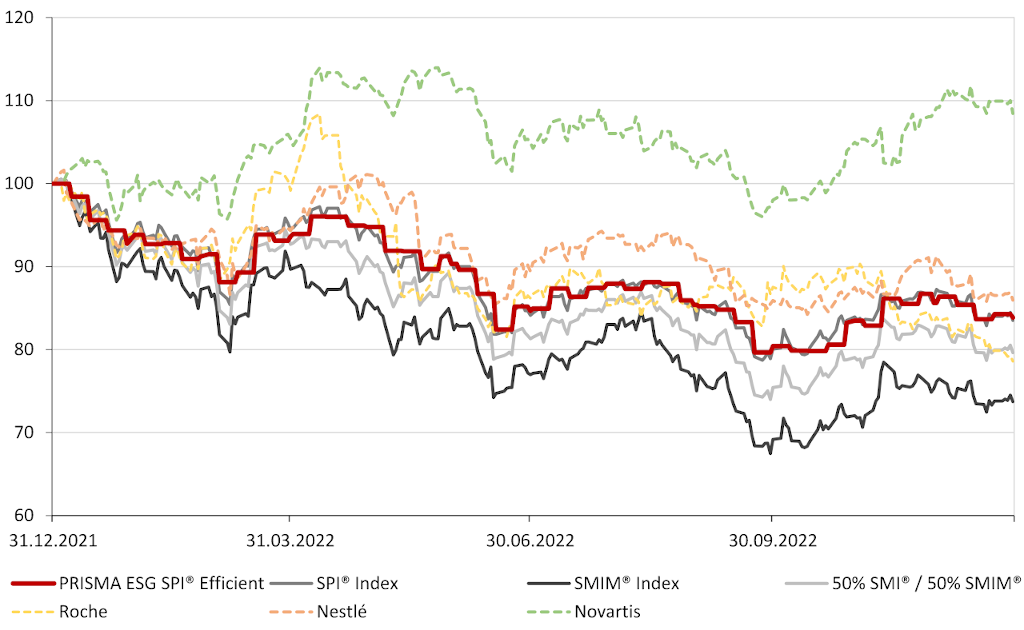

Von der langfristigen zur kurzfristigen Perspektive. Im vergangenen Jahr mussten die Finanzmärkte deutliche Verluste verbuchen. Inflation, steigende Zinsen, eingetrübte Konjunkturaussichten, Krieg – alles Gründe für eine verunsicherte Anlegerschaft. Dabei machte der Schweizer Aktienmarkt keine Ausnahme: Fast 16.5% büsste der SPI im Jahr 2022 ein. In diesem negativen Marktumfeld konnte die Anlagegruppe nur eine leichte Outperformance von 0.34% (nach Kosten, Klasse II) erzielen. Von unserem Minimum Risiko Ansatz erwarten wir normalerweise eine deutliche Reduktion des Drawdowns. Mit Betonung auf „normalerweise“ - denn der Schweizer Aktienmarkt ist wegen der oben genannten Titelkonzentration zugegebenermassen nicht ganz normal.

In der Antizipation eines konjunkturellen Abschwungs reagierten die in unserem Portfolio strukturell übergewichteten Mid Caps deutlich stärker negativ als die untergewichteten, defensiveren Indexschwergewichte. Entsprechend hat unser Ansatz nur eine knappe Outperformance realisiert. Hat die Strategie versagt? Die klare Antwort lautet nein! Klammert man die strukturelle Untergewichtung der Large Caps aus, zeigt sich, dass die Reduktion von Drawdown und Volatilität durchaus funktioniert hat1.

Abbildung 2 – Die relative Performance litt 2022 insbesondere unter dem strukturellen Übergewicht von Mid Caps

Die Eigenheit des Schweizer Aktienmarktes dürfte auch in Zukunft dafür sorgen, dass es zu Abweichungen von der erwarteten relativen Performance der Anlagegruppe kommen kann – sei es aufgrund starker Bewegungen in den Indexschwergewichten oder divergierender Entwicklungen in den unterschiedlichen Kapitalisierungssegmenten. Dies liegt eben, wie bereits eingangs gesagt, in der Natur der Sache.

Stetige Weiterentwicklung des Nachhaltigkeitsansatzes

Neben der Risiko-Rendite-Dimension rückt auch die Nachhaltigkeit des Portfolios immer stärker in den Fokus. Nachhaltigkeit wird in der Anlagegruppe auf zwei Stufen adressiert. In einem ersten Schritt werden Unternehmen aus dem Anlageuniversum ausgeschlossen, die zentrale Nachhaltigkeitskriterien verletzen. Dieser Katalog wurde um neue Kriterien ergänzt, die unter anderem gewisse kontroverse Geschäftstätigkeiten oder internationale Mindestnormen betreffen.

Im zweiten Schritt werden bei der Portfoliokonstruktion, die über eine Optimierung geschieht, nachhaltigere Firmen stärker gewichtet als solche mit schlechterem Nachhaltigkeitsprofil. Bisher strebten wir ein absolutes Mindestrating von „A“ (nach MSCI ESG Research Methodologie) an. Seit letztem Jahr wird die Verbesserung des ESG-Ratings (Environment, Social, Governance) neu in Relation zur Benchmark gesteuert – je schlechter der Index, desto grösser die relative Verbesserung des Portfolios. Um dem Klimaaspekt und den damit verbundenen Risiken mehr Gewicht zu verleihen, wird neu auch der CO2-Ausstoss der einzelnen Unternehmen als Nebenbedingung in die Optimierung integriert und im Benchmarkvergleich um mindestens 30% reduziert.

Auch nach zwölf Jahren geht das Rennen weiter. Mit stetiger Weiterentwicklung und unserem disziplinierten, risikobasierten Anlageansatz sehen wir uns auch für die nächsten Runden sehr gut gerüstet, egal wie holprig die Strecke sich im aktuellen Marktumfeld präsentieren mag.

-

In Abbildung 2 anhand eines Index aufgezeigt, der zu 50% SMI und 50% SMIM besteht. ↩︎