PRISMA High Yield Opportunity 1

High Yield Euro, attraktive Anlagemöglichkeit

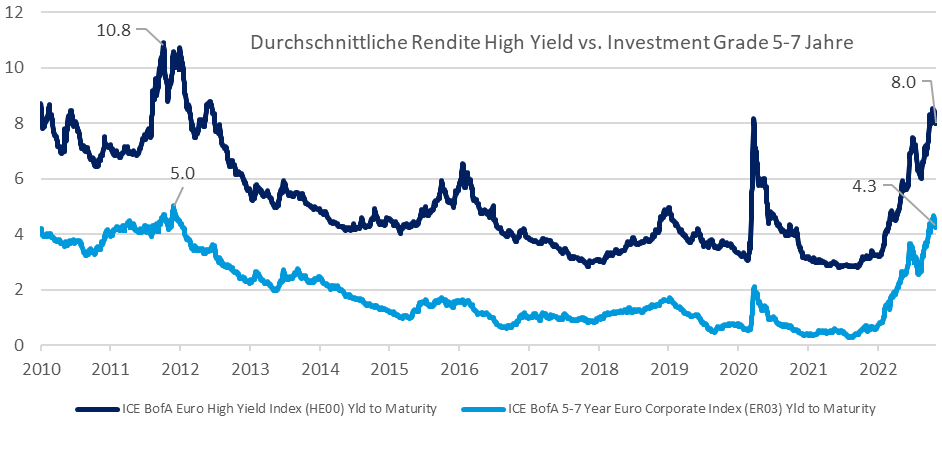

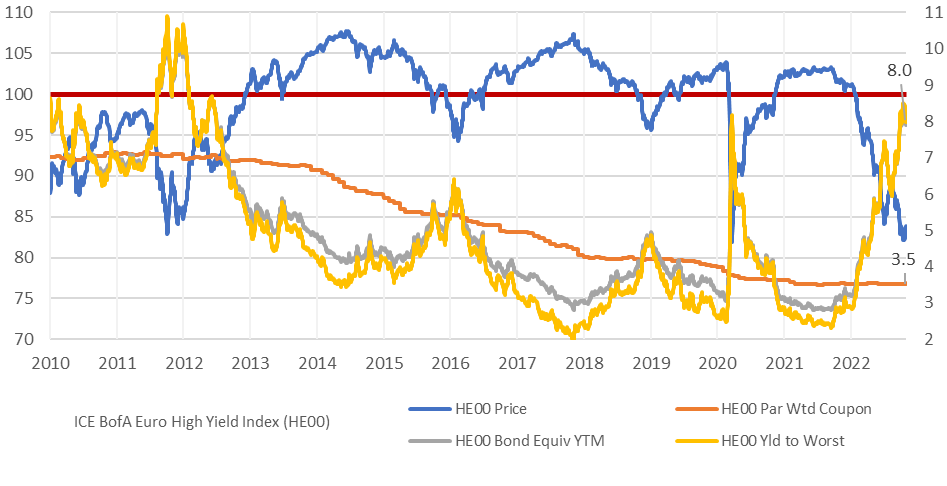

Mit einer Verfallrendite von fast 8% werden auf Euro lautende hochverzinsliche Unternehmensanleihen angesichts der historisch hohen Qualität ihrer Emittenten extrem grosszügig verzinst. Euro High Yield Bonds sind umso attraktiver, als die Rendite grösstenteils von der Preiskomponente (Pull-to-Par) und nicht vom Kupon (3.5%) stammt. Diese Aufteilung schützt die aktuellen Käufer vor dem Risiko einer vorzeitigen Rückzahlung (Call Provision). Indem das Marktrisiko und das Wiederanlagerisiko umgangen werden, wird die Verfallrendite zu einem hervorragenden Prädiktor für die erzielte Performance. Diese Merkmale berücksichtigt die PRISMA Anlagestiftung bei der Bildung der Anlagegruppe „PRISMA High Yield Opportunity 1“. Bei diesem datierten Buy-and-Hold-Portfolio werden sämtliche zugrunde liegenden Kupons und Nennwerte an die Anleger ausgeschüttet. Schliesslich können Anleger aufgrund der geringen Zinsdifferenz zwischen CHF und EUR eine weitaus höhere Rendite in CHF erzielen, als sie derzeit von CHF-Anleihen abgeworfen wird, und umgehen dabei gleichzeitig das Währungsrisiko.

Derzeit liegt die Rendite der High Yields in Euro weit über dem historischen Durchschnitt (8% Ende Oktober 2022 gegenüber 5.1% seit 2010)1. Die Verzinsung scheint angesichts des an die aktuelle Bonität (BB-) angepassten Kreditverlusts von 1.7% (historischer Durchschnitt 1983–2021)2 und einer Ausfallerwartung von rund 3% in den nächsten 12 Monaten2 extrem grosszügig.

Das vorteilhafte Format macht die Rendite noch interessanter. Da der Grossteil der Verfallrendite vom Abschlag (Durchschnittspreis von 84)1 und nicht vom Kupon (3.5%)1, stammt, ist das Risiko einer vorzeitigen Rückzahlung unerheblich. Diese Situation spiegelt sich in der Yield-to-Worst-Kurve (Rendite bis zum schlechtesten Zeitpunkt) wider, die sich mit der Yield-to-Maturity-Kurve (Rendite bis zur Fälligkeit) deckt.

Damit aus der Verfallrendite eine Performance wird, müssen zwei Risiken eliminiert werden:

- Das Marktrisiko: Die Wertpapiere werden bis zu ihrer Fälligkeit gehalten.

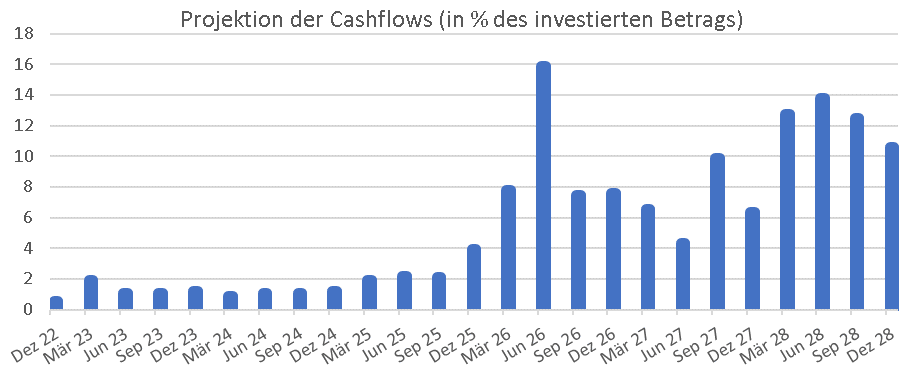

- Das Wiederanlagerisiko: Alle Kuponzahlungen und Nennwerte werden an den Anleger ausgeschüttet.

Damit dieses Ziel erreicht werden kann, braucht es einen datierten Buy-and-Hold-Fonds. Der Lebenszyklus der Anlagegruppe besteht aus folgenden Phasen:

- Ende 2022: Titelselektion durch Ellipsis AM (High Yield Manager seit 2012)

- 2022–2028: Überwachung der Titel durch den Manager, Ausschüttung der Kupons und Nennwerte

- Ende 2028: Rückzahlung des letzten Titels, Schliessung der Anlagegruppe

Da ein erheblicher Teil der Rendite durch die Annäherung des Anleihepreises an ihren Nennwert entsteht (Pull-to-Par), kann die Anlagegruppe vor Ende 2028 aufgelöst werden, wenn die erwartete Rendite bereits grösstenteils erzielt wurde.

Durch die Ausschüttung sämtlicher Cashflows der zugrunde liegenden Wertpapiere behält der Anleger den Überblick über die Beträge und über die Termine der fälligen Verbindlichkeiten (Liquidität). Darüber hinaus kann dank der verschiedenen Marktlaufzeiten per Ende 2026 mit einer Rendite von mehr 50% auf dem investierten Betrag gerechnet werden3.